硅谷银行“闪电”破产是近期金融行业热议的事件之一。

美国当地时间3月10日,主要为初创企业提供融资服务的美国明星银行硅谷银行突然被宣布接管,在事实层面宣告倒闭,这被看作是自2008年金融危机以来最大的银行倒闭事件,引发全球关注。

随后,由于出现流动性危机,银门银行(Silvergate Capital)和签名银行(Signature Bank)等两家规模较小的银行接连倒闭。

(相关资料图)

(相关资料图)

在3月18日至19日举行的全球财富管理论坛2023年会上,多位金融大咖热议硅谷银行破产事件,探讨该事件原因、影响和应对举措。

原因何在?

“硅谷银行的资产负债特征使其对利率变化更为敏感并最终引发风险。”谈及硅谷银行破产事件,中国人民银行副行长宣昌能表示,近期,美欧个别少数银行业机构暴露出的风险表明,主要发达经济体货币政策的快速调整在产生外溢效应的同时,也存在内溢影响。过去长期低利率环境使部分金融机构习惯于在利率低波动性环境下摆布资产负债,缺乏对利率短期、大幅波动的预期和敏感性。

中投公司副董事长、总经理兼首席投资官居伟民分析指出,去年的英国养老金抵押品危机、近期硅谷银行破产事件的发生,直接原因是资产负债期限错配、流动性错配,其根源在于原有的业务模式对新范式的适应性明显不足,类似的风险事件后续可能还会发生。

“在多重风险因素相互交织下,更多‘灰犀牛’和‘黑天鹅’事件可能随时发生。”进出口银行副行长张文才同样认为,近期,硅谷银行等机构因流动性紧张“闪电”破产,造成银行业信任危机和挤兑风险,揭露了激进加息下银行资产负债的严重错配问题,引发“雷曼时刻”重演和系统性风险爆发的广泛担忧。

全球财富管理论坛理事长、中国财政部原部长楼继伟指出,最近硅谷银行破产事件发生,提示金融市场在货币政策变化中受到冲击。“为免于出现系统性风险,美联储和联邦储备保险公司(FDIC)共同发声保护储户的全部存款安全。”

有何影响?

“从传播速度来看,自3月8日硅谷银行发布融资公告,市场出现恐慌并对该行进行集中挤兑起,仅两日就闪崩倒闭,且风险迅速蔓延至其他美国区域性银行,3月12日,签名银行也宣布关闭,带动美股银行股崩塌式下跌。”中国人寿保险(集团)公司党委委员、副总裁杨丽平表示,全球不确定性导致的风险事件更多、传播速度更快、冲击范围更广。

谈及硅谷银行事件,杨丽平进一步提到,悲观情绪继而传导至欧洲市场,点燃了瑞信银行风波的导火索。从冲击范围来看,先是对该行现金流紧张的科技企业客户带来较大压力,接下来对于存在较大资负错配风险的其他金融机构,也加速了其风险暴露,部分中小银行客户出于资金安全考虑,已着手把资金转入大型银行。

“在金融体系高杠杆和全球金融市场的联动下,任何‘黑天鹅’事件都可能导致局部金融风险的跨市场传染。”中国光大集团党委委员、中国光大银行行长王志恒表示,近日,硅谷银行破产对市场情绪的冲击,将持续考验金融体系的脆弱性,美国政府的快速干预未能有效缓解市场焦虑情绪,全球市场恐慌情绪继续升温,VIX恐慌情绪指数近日大幅上涨至30左右的水平,创阶段性新高。

居伟民指出,全球宏观形势发生了范式转换,过去20年低通胀、低利率、稳定增长的时代渐行渐远,高通胀、高利率、低增长成为新特征,流动性进入紧缩周期,叠加地缘政治风险影响,国际金融市场受到周期性调整和结构性变化的多重冲击,部分金融业务模式面临巨大挑战。

“美联储加息产生的外溢效应及其对全球金融体系的影响值得高度关注。”居伟民分析指出,高利率、高通胀环境打压大类资产估值和价格,大类资产关联性增强,全球股市、债市、汇市波动幅度超出预期,通过传统资产配置模式分散风险、平衡收益的难度加大,对资产配置调整和组合管理带来新挑战。

宣昌能认为,从目前情况看,主要发达经济体通胀短期内能否明显回落还存在不确定性,继续保持较高利率水平也可能对银行业等金融体系的稳健运行造成不利影响,这些都增大了货币政策调控面临的“两难”甚至“多难”。财富管理和资产配置对这些重要宏观变量的变化十分敏感,由于不确定性、不稳定因素增多,未来全球财富管理面临的挑战也在增大。

如何应对?

硅谷银行此类事件并非偶发,多位专家认为,类似事件未来随时有可能发生。金融业该如何应对全球的不确定性?

“面对全球不确定性呈现出的特征,金融业的高质量发展,是应对经济金融不确定性的必然选择。”杨丽平建议,金融业的高质量发展主要包括四个方面:

一是金融业服务实体经济,是金融的宗旨,也是缓释金融市场脆弱性的根本要求。只有通过发展实体经济才能保持经济的稳定增长,才能不断提升金融发展的质量,筑牢防范金融市场脆弱性和全球不确定性的基础。

二是金融业改革创新,是金融业发展的根本动力,也是防范不确定性的必由之路。通过金融监管的改革创新,增强防范和化解系统性金融风险的能力。通过金融科技的改革创新,增强应对不确定性的自动化、信息化水平。通过金融政策的改革创新,助解国际金融风险和抵御外部冲击。

三是金融业提升管理能力和水平,是自身发展的内在需要,也是应对不确定性的有力手段。具体包括强化公司治理、强化全面风险管理和强化资本管理

四是保险业发挥风险治理职能,是天然使命,也是有效缓释不确定性的重要方面。从保障角度来看,保险的风险分担机制在应对全球气候变化下的重大自然灾害、跨境贸易安全、保障能源粮食安全等方面发挥了重要作用;从投资角度来看,保险资金具有长期投资优势。

机构投资者该如何应对机遇与挑战并存的全球变局?居伟民建议,要以长期投资穿越市场周期;要在创新合作中把握新机遇;用负责任投资积极应对共同挑战,积极与同业机构和相关组织开展沟通对话,健全完善可持续投资框架,积极把握可持续投资机遇,促进绿色产业及技术合作,帮助改善能源安全和推动绿色转型,促进全球经济的可持续发展;在配置优化中有效防范化解风险。

在配置优化中有效防范化解风险方面,居伟民进一步指出,新范式下经济金融的“薄弱环节”和“脆弱地带”容易突然暴露风险、对外传导。例如,缓冲垫不足的部分中小银行,依赖高杠杆撬动、对成本敏感的实物资产项目和并购私募等,恐将受到较大影响。

基于此,居伟民建议,机构投资者需要重新理解风险产生的底层逻辑,深刻把握新形势下的风险特征,探索更加符合新变局、新形势的资产配置和投资管理模式,增强资产配置和组合管理的主动性、灵活性、适应性。

对于全球复杂多变环境对财富管理和资产配置的挑战,宣昌能表示,中国市场的开放、稳定与发展,给世界提供了多元化机遇与选择。坚定实施稳健、正常的货币政策,让中国经济增长稳中向好,并形成了难得的低通胀经济环境。中国金融市场对外开放日益深化,也为投资者做好财富管理和资金配置提供了新机遇。

对于硅谷银行破产事件的风险,楼继伟指出,“我国政府高度重视防范和化解系统性风险,我们正在进一步完善金融监管,包括两会后新设立国家金融监管局,调整和优化监管机构设置与职能定位。我们也将继续与各国金融监管机构合作,共同防范化解全球金融系统性风险,维护全球金融市场的稳定与繁荣。”

(文章来源:界面新闻)

猜你喜欢

猜你喜欢 机构:海外系统风险有限,港

机构:海外系统风险有限,港  美联储激进加息对A股和港股

美联储激进加息对A股和港股  【5G商业赋能】AI加持,思特

【5G商业赋能】AI加持,思特  天天百事通!浙江高职院校“

天天百事通!浙江高职院校“  “AI四小龙”上市之路各不相

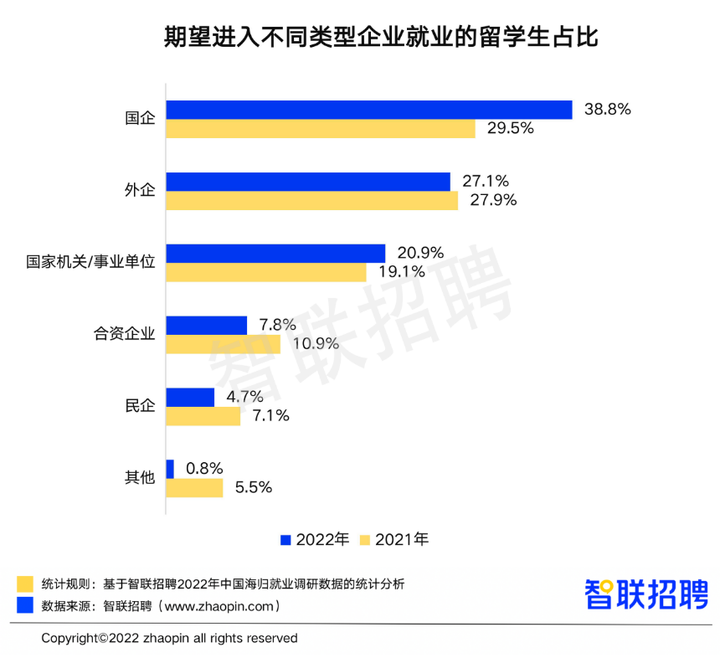

“AI四小龙”上市之路各不相  智联招聘广搭舞台 国企成为

智联招聘广搭舞台 国企成为  深圳坪山新能源车产业园一期

深圳坪山新能源车产业园一期