行驶在横琴粤澳深度合作区(下称“合作区”)环岛东路,一栋栋崭新的现代建筑让人目不暇接,楼宇间资本的力量在蓄力,一个全新的国际金融中心正在发育、崛起。

坐落在横琴CBD荣澳道,“中国农业银行”几个大字醒目可见,作为最早入驻合作区的国家金融机构之一,中国农业银行股份有限公司横琴粤澳深度合作区分行(下称“农行横琴分行”)始终紧跟横琴发展步伐,服务澳门经济适度多元发展,将涓涓金融“活水”引向琴澳经济社会各个领域层面,发挥金融探路尖兵的重要作用。

(资料图片仅供参考)

(资料图片仅供参考)

合作区成立周年之际,农行横琴分行交出一张亮丽答卷。

撰文:吴冠霖

聚焦主业

信贷业务提质增量

促产城人融合发展

农行与横琴的渊缘由来已久。

2014年6月,中国农业银行在横琴设立支行,首次投入这块发展热土的建设。2015年9月,中国农业银行横琴分行正式挂牌,成为横琴自贸片区内第四家二级分行。同年,横琴分行与部分相关客户签署《战略合作协议》,携手共促横琴发展。

2021年9月,横琴粤澳深度合作区正式成立。中国农业银行广东省分行召开专题会议,研究在横琴新一轮建设浪潮中,把握时代机遇、服务国家战略。会议提出“加快将横琴农行打造成为功能全覆盖、业务有亮点、经营有特色的区域先进银行”的目标。

作为深耕本土多年的金融探路尖兵,凭借内外部多重利好叠加,农行横琴分行的经营规模、管理水平、服务能力实现大幅提升,在农行内部战略地位进一步凸显,增设公司业务部、国际金融部、综合管理部,增设芳华支行,增配业务骨干,充实干部员工队伍,存贷款等主体业务指标不断攀升,服务质量、营业规模不断提升。

金融为经济发展注入“源头活水”,也是企业生存的关键。随着合作区建设深入推进,产业链上中下游的企业数量不断增长。

数据显示,合作区成立一年来,新设企业逾4000家,其中澳资企业超700家,科技型企业超过1万家,一批高质量集成电路企业、生物医药企业正在横琴茁壮成长。

农行横琴分行深谙企业发展脉动,在普惠金融业务上,积极支持区内小微企业融资贷款。今年,湾谷科技研究(珠海市)有限公司为拓展其澳门和横琴的业务急需资金支持。据悉,该公司是澳门青年在横琴创业的代表企业,属于合作区重点支持的企业类型。

为做好服务横琴澳资企业的金融示范,经考察,农行横琴分行为该企业办理“简式快贷”460万元,免收开户费、评估费、登记费等费用,并执行优惠贷款利率,为公司节省融资成本近10万元,以实际行动支持澳资小微企业做大做强。

这是农行众多金融惠企的行动缩影。一年来,农行横琴分行发挥“抵押e贷”“链捷贷”“简式快贷”等拳头产品的竞争优势,累计向52家小微企业发放普惠贷款2.5亿元。

截至今年8月末,农行横琴分行普惠贷款余额8亿元,较去年同期增加4亿元;其中法人普惠贷款余额2亿元,较去年同期增加1.3亿元,个人普惠贷款余额6亿元,较去年同期增加2.7亿元,为合作区小微企业和私营业主提供资金保障。

软硬联通

跨境金融多项首创

加速琴澳规则衔接

作为粤澳合作前沿阵地,合作区金融发展不仅需要适应粤澳两地经济社会大环境,在提升现代化、国际化水平方面也努力寻求大胆的改革创新。

今年以来,合作区跨境金融业务实现多项首创。大湾区首个跨境数据验证平台以金融作为试点应用场景率先在琴澳两地上线运行;率先开展本外币兑换特许机构刷卡兑换业务;赴港发行国内首只非上市城投类企业离岸人民币债券;促成国内首笔交易所市场发行且主体与资产均属海外的熊猫债;国内首家全澳资合格境外有限合伙人(QFLP)试点企业、首家法资私募企业落户横琴合作区;完成我国迄今为止公开披露的最大一笔S基金交易,同时也是亚洲最大的人民币/美元双币种转换的基金交易。

现代金融业是合作区四大产业之一。从最新透露的数据看,今年上半年,合作区实现地区生产总值223.93亿元,其中金融业占比近四成。

亮眼金融成绩单的背后离不开银行的金融保障。多年来,农行横琴分行借助内外部特色政策和有利条件,联动境内外银行机构陆续开办风险参与、代付、资金往来、再融资、跨境资产转让等平台业务,累计金额超1300亿元,成为农行系统内最重要的跨境融资平台之一。

据了解,合作区成立后,农行横琴分行整合内外部资源继续做大该类业务,2021年9月至今办理再融资439亿元、跨境资产转让90亿元,业务规模、笔数均达到新高。

“FT账户体系是探索资本项目可兑换,扩大金融市场开放和防范金融风险的一项重要制度安排,是金融改革的重要‘基础设施’。”珠海农行相关负责人表示,这对促进跨境人民币业务发展,深化粤港澳大湾区金融创新,强化澳门、香港与内地经济交流合作,以及助力湾区全面融合发展都具有重要的作用。

为做好FT账户推广,农行横琴分行自2019年11月上线FT账户以来,共开立FT账户310户,发生各类业务量104亿元,积极推进FT账户在本外币融资、外债、商业转贷款、国际结算等方面的广泛应用。

合作区金融事业发展除了创新金融服务“软联通”,加速金融规则融合衔接的“硬联通”也是政府工作的焦点议程。

9月2日,2022琴澳银行业跨境合作研讨会在合作区举办。会上,澳门银行公会与合作区金融行业协会签署合作备忘录,双方将加强信息交流与共享,充分利用各自市场信息优势,在琴澳企业开展跨境金融业务等方面提供助力。

推动琴澳金融规则融合衔接,农行横琴分行走在前列。目前,已与澳门农行建立常态化交流机制,双方梳理包括内保内贷、跨境资产转让、跨境银团、境外发债、跨境理财等重点项目合作清单,多个跨境融资项目正在加快推进中。

此外,联动系统内投资机构研究QFLP政策推广。今年以来,农行横琴分行联动农银国际、农银理财子公司等关联投资机构研究、探索QFLP新政背景下合作模式,与区内多家重点企业进行高层会谈和专业对接,正在加快推进业务流程。

产业第一

加大重点企业扶持力度

金融产品融入澳门元素

骄阳似火的9月,合作区内一片繁忙景象。工地上,珠机城际二期金海特大桥成功合龙,澳门轻轨延长线“琴澳一号”加紧掘进;产业园里,芯耀辉科技、极海半导体、碳云智能、圣美生物等集成电路、生物医药优质企业加速科研成果转化;写字楼里,应届毕业本硕博“新生代”投身横琴各个行业领域发光发热……

人流、物流、资金流在合作区快速流动、加速融合,金融的力量从“无形”化“有形”。截至6月底,合作区已有711家金融类企业落户。数据显示,今年上半年合作区金融业增加值为82亿元,同比增长11.0%,占地区生产总值的36.7%。

在这一过程中,农行通过持续加大对合作区内重点企业的信贷支持力度,积极参与优质企业、优质产业项目融资,助力合作区重大项目和基础设施建设。

为大横琴集团、横琴金投集团等国企提供授信合计超50亿元,参与横琴口岸项目银团并承贷12亿元;先后审批并投放中星微总部基地固定资产贷款11亿元、横琴区域集中供冷供热项目一期固定资产贷款8亿元,为中电投横琴热电、国电投能源贸易、中建一局珠海公司、北大荒珠海贸易、晋建保理、港珠澳建设、广东中星电子等一批优质企业授信并提供流动资金贷款。

此外,充分考虑澳门元素,发挥特色产品优势,扩大向企业、个人的融资规模。农行横琴分行为澳资企业横琴五爷尚素餐饮管理有限公司等企业购买中交汇通广场物业办理法人按揭业务超8000万元。2021年,农行横琴分行法人实体贷款增量超过10亿元,2022年上半年加大投放力度,新发放法人实体贷款4.5亿元。

星辰无声,大海无尽,合作区金融发展的探索永不止步。乘着政策东风,下一步,农行横琴分行计划紧跟政策动向,继续落实纾困解难,不断提高服务效能,通过打造跨境融资平台、推广全口径外债、做好普惠金融和减费让利等,持续加大对小微企业和私营业主的金融扶持力度,力争树立琴澳金融联动标杆。

(文章来源:南方日报)

猜你喜欢

猜你喜欢 每日信息:美国8月零售额在

每日信息:美国8月零售额在  CPI高于预期!美国通胀继续

CPI高于预期!美国通胀继续  今后五年北京经济总量将突破

今后五年北京经济总量将突破  每日速递:毛利率走低、资产

每日速递:毛利率走低、资产  公司股票价格近期累计涨幅较

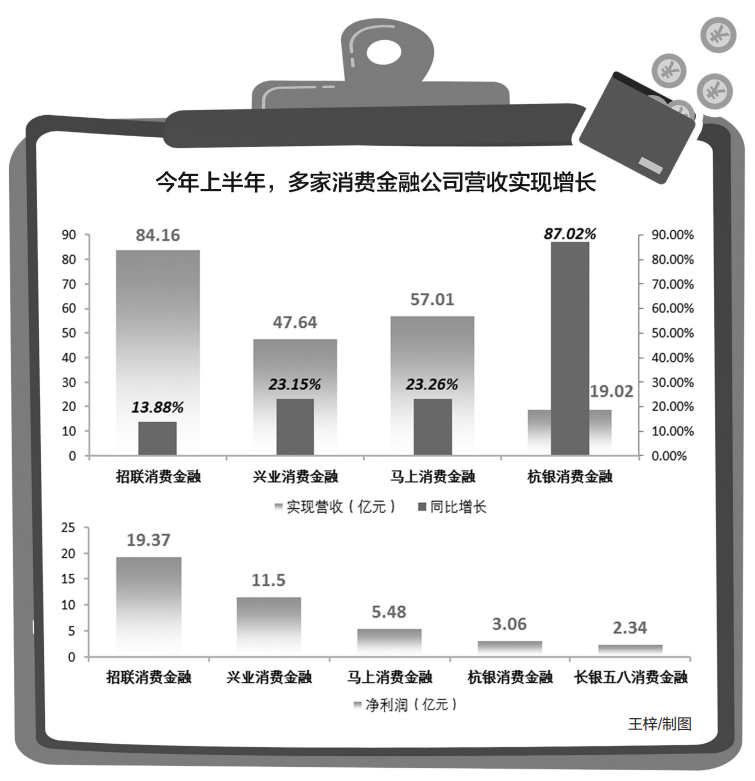

公司股票价格近期累计涨幅较  消金业上半年经营数据公布:

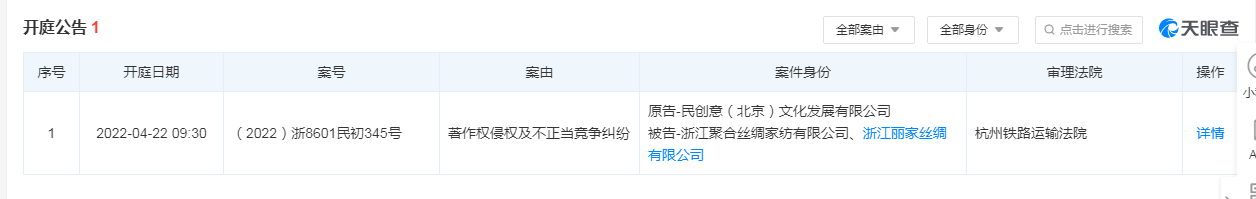

消金业上半年经营数据公布:  人民创意打响“人民甄选”品

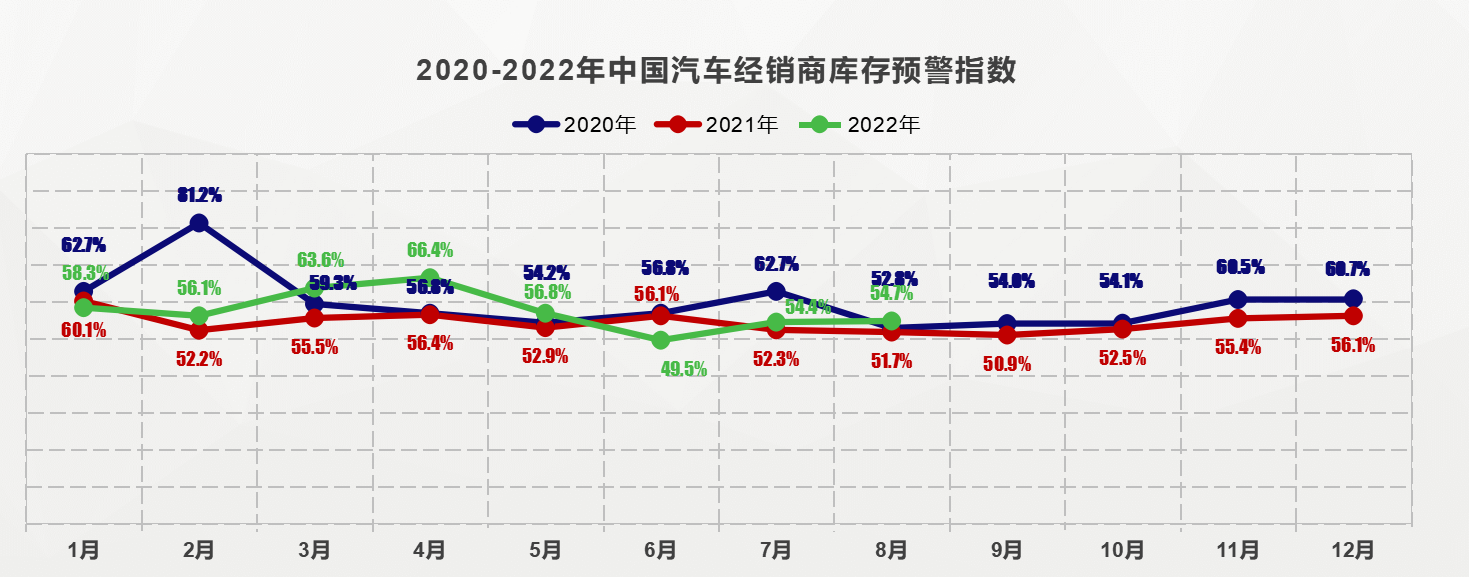

人民创意打响“人民甄选”品  8月库存预警指数表现稳定

8月库存预警指数表现稳定