本报记者李岚

(资料图片仅供参考)

(资料图片仅供参考)

足有3个足球场大的总装车间内,行车(车间的吊车)张开长长的铁臂在高空缓缓移动;地面上,工人正在遥控操作进行吊装作业——每个月,都有三五套重达百吨的空气分离设备,在这里组装之后发往世界各地。

“这种塔器设备相当于人的心脏,里面有很多管路,我们要像血管一样把它连接起来。”许忠萍,杭州福斯达深冷装备股份有限公司体系办主任,指着眼前一台形似油罐的粗大柱体说:“可别小看这个装置,里面有我们的核心技术。”

低于-30就被称为深冷技术,而这里,净化后的空气通过换热装置压缩、冷却后将达到-196,进而变成液体,尔后再根据不同气体的沸点分离出来,就制成了氧气、氮气、氩气等工业气体。“没有了这些气体,整个工业就要瘫痪。”许忠萍说。

的确,有着“工业的血液”之称的工业气体,其用途之广泛超乎想象,既涵盖医疗、天然气、煤化工、石油化工、冶金、核电等国民经济基础性行业,又涉及航空航天、半导体、多晶硅片、新能源电池等战略性新兴行业,而空气分离设备则是生产工业气体的关键设备。

如今靠做空气分离设备起家的福斯达,在深冷装备技术领域已拥有69项专利。而作为国内最早“走出去”的民营企业之一,其空气分离设备、液化天然气装置已遍布亚洲、欧洲、美洲、非洲30多个国家和地区。

不过,福斯达仍然是一家中小外贸企业,在公司总裁葛浩俊看来,能让他们在国际市场破浪前行的,不只是拥有高端技术,来自金融的助力更具“含金量”。

企业,也需“家庭医生”

2009年,当葛浩俊从父亲手中接过“接力棒”担任总裁时,公司只有百十个人、规模也很小。他请了一家专业机构,花了一年时间把公司的使命愿景、价值观、经营竞争力做了彻底梳理。他说:“当时我就是想日后要成为全球领先的深冷系统解决方案提供商。”

从上世纪80年代一个村办企业,成长为国内深冷装备行业内的佼佼者,如今福斯达不少产品均处于国际领先水平。2023年1月30日,福斯达在上交所上市,成为兔年上市的第一股。“我们也没想到,一不小心成了新闻点。”葛浩俊笑着对记者说,“这首先要感谢浙商银行。”

在福斯达,售出货物所收的钱款中将近七成是票据。如果不能盘活票据,企业的现金流就无法保证。“特别是,很多银行只认银行承兑汇票,对企业财务公司开出的商票是不接收的。”福斯达财务经理高庆锋回忆说,“我们曾经收到过一些商票,一张票据就是几千万元,如果放几个月的话,对我们资金流转影响会相当大。”

“是浙商银行为我们解了困。他们专门针对开票企业去做调研,确认没问题就接收票据。”这不仅让高庆锋及时给下游供应商付了款,还降低了成本,增强了偿债能力。

“企业就跟人一样,生病了也需要看医生。”浙商银行公司银行部副总经理沈金方,也是浙江省级金牌金融顾问,他说,“企业小有小的痛点,大有大的痛点,我们就如同企业的‘家庭医生’,针对这些痛点为他开处方,帮助其解决各种金融难题。”

在全面摸排企业经营痛点和需求基础上,浙商银行不仅通过特色产品票据池,为福斯达盘活了市场流通性不高的存量票据,还运用国际业务亮点产品“浙商交易保”,帮助企业锁定结售汇收益。2022年,福斯达由此节约的财务费用累计达到200万元左右。

“现在来询价的明显增多,翻了一倍都不止,我们的产能已经跟不上了。”许忠萍说。记者了解到,一个更大、更先进、更智能化的无尘车间,正拔地而起。

风高浪急,助“稳”有良方

外贸稳规模优结构是扩大高水平对外开放的关键,也是推动经济结构换档升级的重要动力。然而,国际市场风云变幻,如何才能趋利避害、行稳致远几乎成为所有外贸企业共同面临的难题。

采访中,一些外贸企业告诉记者,他们在出口贸易及相关经营活动中都会形成外币应收账款,但由于美元正处于加息通道,出口企业的外币融资优势已经不明显了。而据了解,特别是那些中小外贸企业,无论外汇管理能力还是融资能力,都不足以应对随时可能到来的风险。

怎么办?

“从企业角度而言,采用人民币结算最直接的优势是能规避汇率波动风险、节省汇兑成本。”浙商银行相关负责人介绍说,在汇率剧烈波动背景下,该行抓住时间窗口,通过“涌金出口池”“跨境资产池”等池化融资平台,利用同业价格优势开展错币种跨境人民币融资投放,同时利用境内外汇率和利率两个市场,通过较低的人民币利率,帮助企业选择有利的利润空间,降低融资成本,从而提供有力的流动性支持。

“我们与印尼客户合作将近3年了,过去一直以美元结算。”在金华市浦江县,一家主营汽车配件出口的商贸公司老板对记者说,“去年上半年,美元汇率波动大,汽车配件贸易利润又比较低,为了保住利润,双方对货物定价始终难以达成一致。”于是,他来到浙商银行求助。

从汇率波动、离岸价格到汇兑成本……经过浙商银行多角度的专业分析,最终企业双方同意采取跨境人民币结算方式。据了解,在上述印尼客户去年的总结算量中,跨境人民币结算量占到了90%以上。

破题,考验金融创新力

从物流难、汇率波动到供应链不畅等,全国外贸行业遇到的困难,浙江都遇到了。如何帮助外贸企业拓市场、稳订单,金融作为破题的重要推动力,其创新能力同样面临着考验。

2022年,美联储启动了28年来最大力度加息及缩表政策,美元利率快速上行,国内企业境外融资的名义利率大幅提升,中资企业境外美元债发行规模出现了明显萎缩。

在此背景下,浙商银行主动引导企业发行自贸区人民币债券,积极联动香港分行,为客户提供从发改委备案、中介团队组建、定价发行、资金回流等环节全流程自贸债服务,累计为境内企业办理人民币自贸债承销54亿元,帮助企业有效应对美元加息影响。

为帮助企业拓宽融资渠道,浙商银行还为符合条件的企业量身打造专精特新跨境直贷业务模式,帮助其借入便利化外债,降低融资成本。

值得关注的是,近年来,跨境电商、市场采购、外综平台等外贸新业态迅猛发展,已经成为国际贸易的重要组成部分。去年6月,人民银行发布《关于支持外贸新业态跨境人民币结算的通知》,明确了支持银行和支付机构更好服务外贸新业态发展。

“我们根据外贸新业态上下游场景化需求,围绕核心企业建立了上下游一体、场景适配的全链条金融服务方案。”浙商银行相关负责人介绍说。

跨境电商单笔金额小、笔数多,针对这种特性,一方面,该行运用银企直连方式,提供一户一策、个性化、综合化金融服务,去年累计为跨境电商提供跨境人民币收付940亿元;另一方面,通过直联义乌、温州、苏州、台州、深圳、济南、武汉、青岛、广州等地11个市场采购联网信息平台,搭建起全流程在线平台,去年办理市场采购贸易跨境人民币业务累计金额达2.5亿元。

记者从浙商银行获悉,2022年,该行跨境人民币收支达2520亿元,同比大幅增长80%。其中,外贸新业态领域的跨境人民币结算增长迅猛,高于传统外贸领域结算量增幅。

(文章来源:金融时报)

猜你喜欢

猜你喜欢 美股收盘 | 通胀缓解信号

美股收盘 | 通胀缓解信号  美联储激进加息对A股和港股

美联储激进加息对A股和港股  新品发布 | 护航数智新时

新品发布 | 护航数智新时  外贸开局稳中向好 一季度进

外贸开局稳中向好 一季度进  “AI四小龙”上市之路各不相

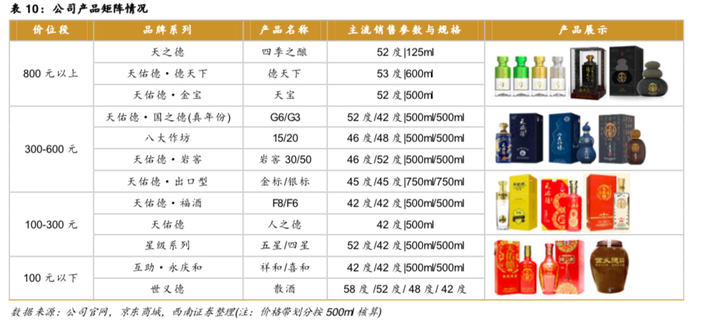

“AI四小龙”上市之路各不相  西南证券给予天佑德酒买入评

西南证券给予天佑德酒买入评  深圳坪山新能源车产业园一期

深圳坪山新能源车产业园一期