继四川、重庆等地电解铝企业因限电导致减产、停产后,云南地区的电解铝企业也纷纷因限电减产。

受此影响,沪铝期货价格上行,通联数据Datayes!显示,截至9月15日收盘,沪铝期货主力合约价格收涨215元,报18880元/吨;LME铝期货价格开始从低位反弹,在9月13日触及2344美元/吨,连续4个交易日上涨。

9月14日,神火股份(000933.SZ)公告称,控股子公司云南神火铝业有限公司收到文山供电部门通,9月10日起以停槽方式开展用能管理,12日前将用电负荷调整至不高于138.9万千瓦,9月14日前用电负荷调整至不高于131.6万千瓦。

(相关资料图)

(相关资料图)

此前一日,云铝股份(000807.SZ)也公告称,自9月10日起,该公司及下属电解铝企业以停槽方式开展用能管理,14日前压降用电负荷10%。

就在8月下旬,四川省限电要求再度升级,要求电解铝企业全部停产。

上市公司方面,中孚实业(600595.SH)8月15日公告称,子公司广元市林丰铝电有限公司、参股子公司广元中孚高精铝材有限公司部分产能于8月14日起停产一周,预计本次限电政策影响上述两厂电解铝产量分别减少约0.73万、0.56万吨,预计共影响归属于上市公司净利润减少约0.78亿元。

总体来看,前一轮限电对四川省电解铝产能影响明显。据SMM统计,四川省6月底电解铝运行产能100万吨,受用电紧张影响,自7月中旬开始释放压减负荷、让电于民的信号,自主错避峰。进入8月之后,电力供应形势更加严峻,铝厂减产规模扩大。

此次云南电解铝集体减产,行业人士分析,可能与云南水电受气候、气象等因素影响发电量减少。

银河证券研报分析,7月以来,云南地区持续高温、干旱、少雨,来水量大幅下降,云南澜沧江流域7月来水较多年平均偏枯四成,8月来水较多年平均偏枯五成,且目前即将进入云南枯水期。

公开资料显示,云南省现有4家大型电解铝冶炼企业,分别是云铝股份、云南神火、港股上市公司中国宏桥旗下子公司云南宏泰新型材料有限公司、云南其亚金属有限公司。

SMM统计数据显示,截至今年9月初,云南省电解铝建成产能561万吨,运行产能521.8万吨,占全国总运行产能的12.8%。尽管近期云南多家铝厂响应区域内用能管理,停槽减产10%左右,但云南电力仍显紧张,部分铝厂反馈企业减产规模或将继续扩大,减产幅度可能达到20~30%幅度。

国际市场上,电解铝供应端也开始收紧。据上海钢联统计,随着欧洲能源危机的不断升级,从欧洲到北美洲,电解铝减产面不断扩大。从2021年10月至今年8月底,欧洲和北美洲因能源危机导致的减产量已达到130万吨/年,其中欧洲104万吨/年,美国25.4万吨/年。另外,还有一些企业也考虑减产。德国的Neuss铝厂近日表示,因能源成本过高,该企业将于9月决定是否减产50%。

广发期货分析称,自2021年以来欧洲电解铝减产产能已达到近150万吨,当前部分冶炼厂仍与电厂签订了长期合同,随着长期合同到期,冶炼厂将要面对高额的市场电价,给冶炼厂成本带来压力。未来随着欧洲冬季天然气需求旺季的来临,欧洲电力紧张难以缓解,电解铝供应风险犹存。

广发期货预计,当前云南电解铝运行产能约520万吨,或将压产近20%。叠加四川地区受前期高温干旱限电影响,100万吨电解铝运行产能至8月底接近全停,而复产至少需要2个月,预计国内电解铝供应下滑明显。

(文章来源:第一财经)

猜你喜欢

猜你喜欢 全球快看:下周美联储加息10

全球快看:下周美联储加息10  CPI高于预期!美国通胀继续

CPI高于预期!美国通胀继续  今后五年北京经济总量将突破

今后五年北京经济总量将突破  全球讯息:永赢基金:A股整

全球讯息:永赢基金:A股整  公司股票价格近期累计涨幅较

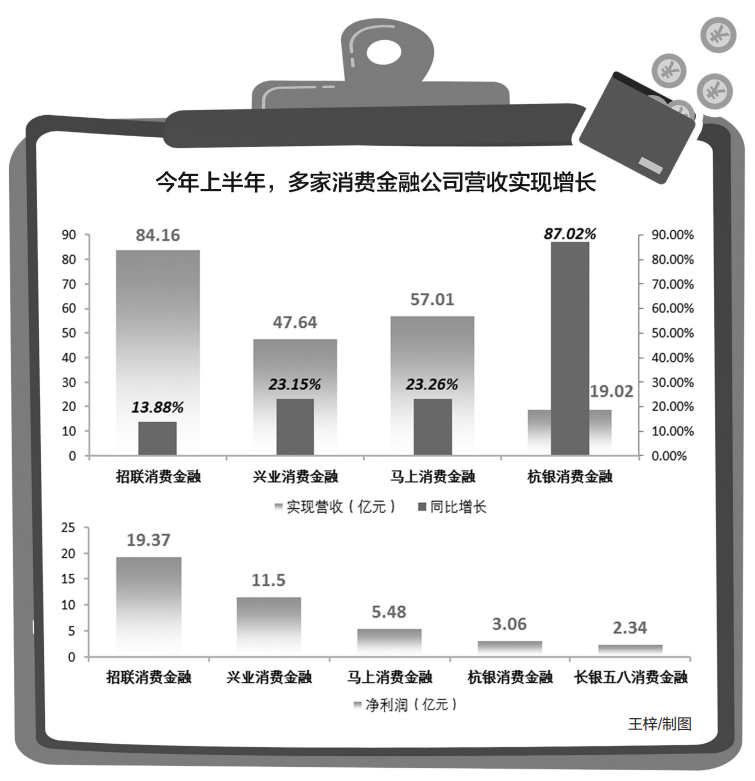

公司股票价格近期累计涨幅较  消金业上半年经营数据公布:

消金业上半年经营数据公布:  新华社快看推出《风华正茂·

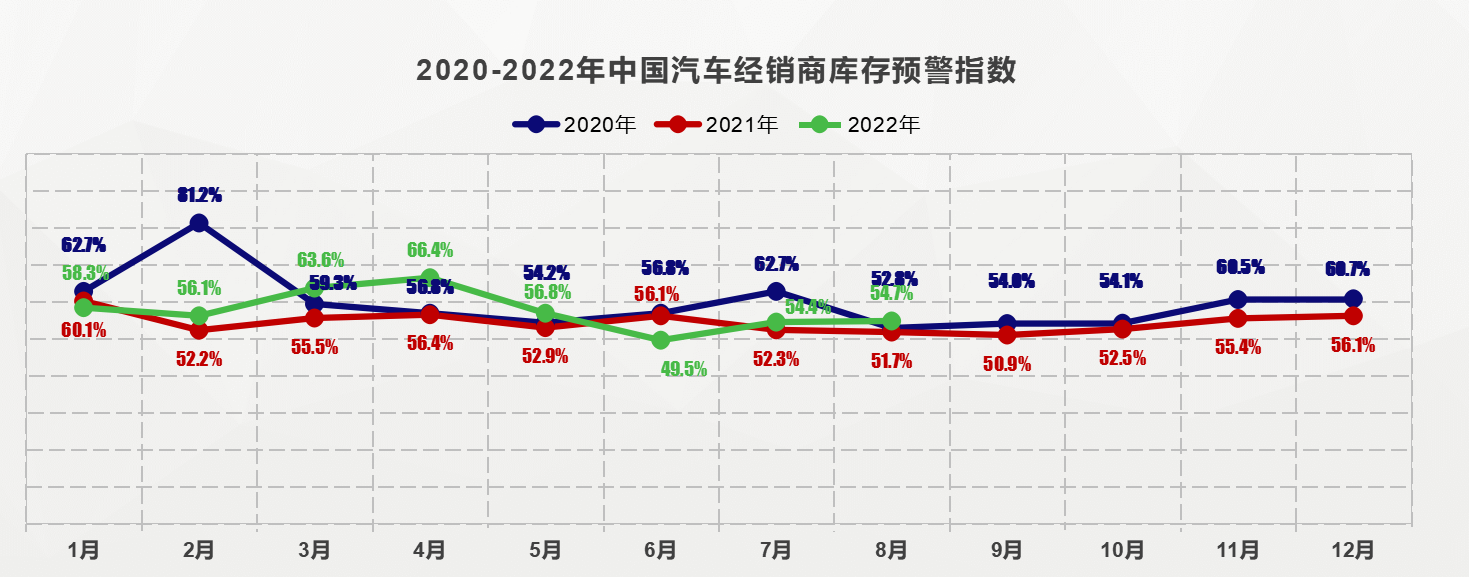

新华社快看推出《风华正茂·  8月库存预警指数表现稳定

8月库存预警指数表现稳定